Питание шведский стол гражданско правовой договор. Компенсация расходов на питание, шведский стол или прибавка к зарплате

В письме Минфин России предложил приемлемый для компаний вариант — расходы на продукты питания по системе «шведский стол» для сотрудников освобождается от налогообложения налогом на прибыль, НДС.

НДС

Объектом обложения НДС выступают операции по реализации товаров и передача имущественных прав.

При предоставлении работникам бесплатного питания объекта обложения НДС не возникает, так как реализация предполагает передачу права собственности на товары на возмездной, то есть платной основе. Но это последняя версия официальной позиции, а ранее представители ведомств считали иначе.

Так, представители Минфина в письмах от 11.02.2014 № 03-04-05/5487, от 08.07.2014 № 03-07-11/33013* настаивали на том, что передача права собственности на товары на безвозмездной основе признается реализацией, подпадающей под обложение НДС.

В письме УФНС России по г. Москве от 27.11.2013 № 16-15/123500 налогообложение НДС стоимости бесплатного питания, предоставляемого работникам, обосновывалось следующим.

При передаче компанией права собственности на товары конкретным лицам возникает объект налогообложения НДС. В этом случае налоговая база определяется как стоимость этих товаров (работ, услуг).

Если условие о бесплатном питании включено в трудовой договор, объекта по НДС не возникает

Главным аргументом для невключения стоимости бесплатного питания для персонала в базу по НДС является условие, чтобы предоставление бесплатного питания для работников было отражено в коллективном договоре. В этом случае названные отношения будут относиться к трудовым, а не гражданско-правовым, и не соотноситься с реализацией товаров (услуг), и не облагаться НДС соответственно (постановление ФАС Московского округа от 02.07.2014 № Ф05-6369/2014).

В недавнем определении от 31.03.2015 № 307-КГ15-2001 Верховный Суд РФ отказал ИФНС в передаче кассационной жалобы для рассмотрения Судебной коллегии по экономическим спорам Верховного Суда РФ.

Кассационная жалоба оспаривала доначисление НДС, налога на прибыль по эпизоду занижения налогов на сумму доходов, полученных от реализации сотрудникам общества продукции общественного питания.

Коллективным договором компании была предусмотрена обязанность по обеспечению ее работников питанием. Фирма, выполняя эти обязательства, компенсировала сотрудникам питание, исчисляя с указанных выплат НДФЛ.

Суды двух инстанций признали, что указанные выплаты носят компенсационный характер, поэтому доначисление НДС и налога на прибыль не обосновано, с чем согласился и Верховный Суд РФ (см. таблицу 1).

Таблица 1: бесплатное питание не облагается НДС, если оно предусмотрено в трудовом договоре

| Реквизиты судебного решения | Вывод суда |

| Постановление Пленума ВАС РФ от 30.05.2014 № 33 (п. 12)

| Установлено, что не являются объектом налогообложения НДС операции по бесплатному предоставлению плательщиком своим работникам предусмотренных трудовым законодательством гарантий и компенсаций в натуральной форме (например, при наличии вредных или опасных условий труда). |

| Постановление

Тринадцатого арбитражного апелляционного суда от 06.08.2014 по делу № А42-8734/2013 | Работодатель обеспечивал бесплатным питанием работником с помощью сторон-ней фирмы. Ежемесячно заказчик предоставлял список с подписями работников, заверенный печатью, который являлся основанием для выставления счетов за оказанные услуги.

Общество начисляло денежные средства «за питание» в определенном размере из расчета в день на одного работающего, и из заработной платы удерживалась сумма в том же размере. Сводные ведомости по расчетам с персоналом по статье «питание» показывали, сколько начислено и удержано из зарплаты на эти цели. Суд первой инстанции пришел к мнению, что компания не реализовывала ни продукцию общественного питания, ни услуги по организации питания, поскольку включала частичную компенсацию стоимости питания в состав расходов на оплату труда при исчислении налога на прибыль и в совокупный доход работников при удержании НДФЛ. Частичное возмещение стоимости обедов работникам в счет оплаты труда осуществляется в рамках трудовых, а не гражданско-правовых отношений, в связи с чем реализации не возникает. Поэтому такие операции не являются объектом обложения по НДС и налогу на прибыль. Нашла поддержку эта идея и на апелляционной стадии. Рассматривая положения статей 39 и 146 Налогового кодекса РФ, арбитры указали, что фирма не оказывала услуг по обеспечению питанием, а лишь компенсировала часть стоимости питания в интересах работников, и объекта налогообложения НДС не существует.

|

| Постановление Шестого арбитражного апелляционного суда от 12.03.2015 №06АП-392/2015 | Если обязанность по обеспечению бесплатным питанием зафиксирована в коллективном договоре, судьи признают неправомерным доначисление НДС.

|

| Постановление ФАС

Восточно-Сибирского округа от 31.01.2012 по делу № А19-6518/2011 | Без наличия локального нормативного акта, предусматривающего компенсацию расходов работника по питанию, на стоимость продуктов питания, реализованных физлицам, находящимся в трудовых отношениях с организацией, доначисляют НДС и налог на прибыль. |

Анализируя судебные решения по вопросу, касающемуся доначисления НДС в связи с учетом доходов от операций, связанных с реализацией продуктов питания сотрудникам, заметно, что инспекторы доначисляют НДС на сумму стоимости обедов, предоставляемых сотрудникам на безвозмездной основе.

Если в коллективном договоре обозначено, что работодатель в качестве социальных гарантий принимает на себя обязанность обеспечить персонал бесплатным питанием, то все спорные вопросы снимаются. Тем более, что пункт 25 статьи 270, статья 255 Налогового кодекса РФ определяют, что издержки в виде оплаты стоимости питания работников учитываются для целей налогообложения прибыли в случае, если такое питание предоставлено в соответствии с законодательством Российской Федерации, либо предусмотрено трудовыми или коллективными договорами.

Налог на прибыль

Условия принятия расходов на бесплатное питание сотрудников для целей налогообложения прибыли те же — снабжение продуктами должно быть указано в трудовом или коллективном договоре.

Для целей налогообложения прибыли к затратам на оплату труда относят любые начисления сотрудникам как в денежной, так и в натуральной форме. Также в «зарплатные» расходы включают стимулирующие начисления и надбавки, компенсационные выплаты, связанные с режимом работы или условиями труда, премии, единовременные поощрительные начисления и расходы, сопряженные с содержанием работников и предусмотренные трудовыми или коллективными договорами (ст. 255 НК РФ) (см. таблицу 2).

Таблица 2: расходы на бесплатное питание учитывают при налогообложении прибыли

| Реквизиты судебного решения | Вывод суда |

| Определение ВАС РФ от 15.12.2011 № ВАС-14312/11 | На основании приказа работодатель обеспечивал работников бесплатным трехразовым питанием по принципу «шведского стола» в котлопунктах предприятия, расположенных в местах производства работ.

Налоговая инспекция посчитала, что общество при исчислении налога на прибыль неправомерно включило в состав расходов издержки на приобретение продуктов питания, так как факт обеспечения работников индивидуальным горячим питанием документально не подтвержден. Также инспекция сочла, что наниматель занизил налоговую базу по НДС. Суды опровергли эти сомнения, поскольку фирма документально подтвердила и обосновала спорные затраты, возникшие в связи с приобретением продуктов питания, и подтвердила факт использования продуктов питания в производственной деятельности. Арбитры настаивают на том, что при исчислении налога на прибыль налогоплательщик вправе включить эти затраты в состав расходов, уменьшающих полученные доходы в соответствии с подпунктом 49 пункта 1 статьи 264 Налогового кодекса РФ, а объект обложения НДС в данном случае не возникает. |

| Постановление ФАС Московского округа от 06.04.2012

по делу № А40-65744/11-90-285 | Налогоплательщику предоставлено право учесть в составе расходов на оплату труда для целей налогообложения прибыли затраты на оплату питания работников, если бесплатное питание предусмотрено коллективным и (или) трудовым договором. Предоставление бесплатного питания работникам являлось условием заключенных трудовых договоров, и закреплено в «Положении о предоставлении бесплатного питания работникам ООО», утвержденного приказом генерального директора.

Во исполнение указанного приказа общество заключило договор со сторонней компанией на оказание услуг по организации ежедневного корпоративного

Поскольку работодатель перечисленные издержки относил на расходы на оплату труда и принимал их в целях налогообложения прибыли, облагаемая база по НДС в данном случае отсутствует.

|

| Постановление ФАС Волго-Вятского округа от 19.07.2011 по делу № А29-11750/2009 | Организация при исчислении налога на прибыль включила в состав расходов затраты на приобретение продуктов питания, используемых для обеспечения работников индивидуальным горячим питанием.

Суды первой и апелляционной инстанций установили, что Общим положением об оплате труда, материальном стимулировании и социальных гарантиях работников предусмотрено обеспечение сотрудников, трудящихся на месторождениях, бесплатным питанием. Дополнительным соглашением к трудовым договорам было предусмотрено: «Работодатель обеспечивает работника бесплатным трехразовым питанием по принципу шведского стола». Локальными актами фирмы и трудовыми договорами закреплено, что обеспечение горячим питанием работников месторождений является одной из составляющих оплаты труда, то есть одной из составляющих заработной платы. В подтверждение обоснованности расходов на продукты питания представлены акты на списание продуктов, требования-накладные, товарные отчеты. Продукты питания приобретены налогоплательщиком для обеспечения работников горячим питанием в соответствии с условиями трудовых договоров, следовательно, затраты на их приобретение связаны с деятельностью компании по обеспечению работников нормальными условиями труда. Поэтому судьи резюмировали, что в данном случае при исчислении налога на прибыль включение затрат на приобретение продуктов в состав расходов

|

НДФЛ

Расходы по организации питания не связаны с системой оплаты труда, не являются доходом сотрудника, поэтому не должны включаться в налоговую базу по НДФЛ. Такой вывод апелляционной инстанции изложен в постановлении ФАС Западно-Сибирского округа от 13.03.2013 по делу № А81-2317/2012, в то время как суд первой инстанции полагал, что предоставление услуг по организации питания работников- «вахтовиков» облагается НДФЛ.

Работодатель заключил договор с исполнителем на оказание услуг по организации питания сотрудников. Условия договора предусматривали, что исполнитель обеспечивал питанием работников в соответствии с заявками, в которых обозначалась численность и ФИО персонала, период и место нахождения пункта питания.

Апелляционный суд посчитал, что понесенные затраты на питание не связаны с системой оплаты труда, не являются доходом работника и не связаны с его личными нуждами. Эти расходы представляют собой затраты работодателя на организацию трудового процесса в труднодоступных местах и не подлежат включению в налоговую базу по НДФЛ. Кроме того, издержки на организацию питания персонала в режиме «вахтового метода» осуществляются в интересах работодателя. В данном случае отсутствует факт получения дохода работником, как его выгоды, облагаемые НДФЛ.

И.М. Хоменко

, для журнала «Нормативные акты для бухгалтера»

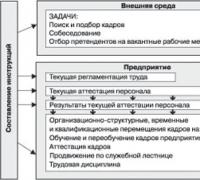

Работа с кадрами на предприятии

Правильно составленные документы защитят от штрафных санкций со стороны проверяющих, выведут из конфликтной ситуации с работниками. С электронной книгой «Работа с кадрами на предприятии» у вас будет в полном порядке вся документация.

Иногда заботливые работодатели обеспечивают своих работников обедами по принципу шведского стола - в свободном доступе выставлены различные блюда и напитки, которые работники могут брать по своему усмотрению. Давайте поговорим о том, каковы налоговые особенности учета затрат на такие обеды и как избежать споров с проверяющими.

«Официально-бесконфликтный» вариант

Схема действий при таком варианте следующая.

1. Включаете условие о предоставлении бесплатных обедов в коллективный или трудовые договоры.

2. Берете с каждого работника письменное заявление с просьбой о предоставлении части зарплаты в форме бесплатного питани яст. 131 ТК РФ . Ведь стоимость обедов становится частью оплаты труда в неденежной форме. Напомним, что доля «неденежной» зарплаты не должна превышать 20% от начисленной месячной зарплаты работник ап. 1 разд. II Письма Минфина от 17.01.2011 № 03-04-06/6-1 .

3. Начисляете НДС со стоимости обедов, ведь передача работникам бесплатных обедов - это реализация, облагаемая НДСподп. 1 п. 1 ст. 146 , п. 2 ст. 154 НК РФ ; Письма Минфина от 27.08.2012 № 03-07-11/325 ; УФНС по г. Москве от 03.03.2010 № 16-15/22410 . С этим соглашаются и некоторые суд ыПостановление ФАС МО от 27.04.2009 № КА-А40/3229-09-2 .

4. Принимаете к вычету входной НДС по купленным обедам. Сложностей с обоснованием вычета вообще быть не должно, ведь вы начислили налог со стоимости шведского стола. И этот вычет входного НДС может «подсластить» необходимость начисления НДС со стоимости обедов. Ведь если налоговую базу калькулировать исходя из стоимости продуктов, то сумма начисленного НДС будет равна сумме вычетов. И в бюджет платить ничего не придется.

5. Ежемесячно определяете стоимость обедов по каждому работнику.

К примеру, можно каждый день отмечать пришедших в столовую и затем определять стоимость месячного питания каждого из них. А можно сделать еще проще: определять «питающихся» (из числа тех, кто написал заявление на питание) по данным табеля учета рабочего времени - по принципу «если пришел на работу, значит, и в столовую зашел». Тем более что Минфин не против такого подход а , .

6. Начисляете НДФЛ и страховые взносы - со стоимости питания с учетом НДС. Сумму взносов учитываете в «прибыльных» расходах.

7. Учитываете стоимость обедов при расчете налога на прибыль в составе расходов на оплату труд апп. 4 , 25 ст. 255 НК РФ .

Этот вариант не просто безопасный (инспекторы не придерутся), но и весьма выгодный для компании. Ведь налоговая нагрузка вполне посильная.

Конечно, работники могут быть не очень рады, что из их зарплаты удержат НДФЛ. Однако их ведь и накормят! А если кто-то не хочет обедать, то он всегда сможет отказаться от участия в корпоративном питании.

Вариант со спорами и судом

Версий этого варианта может быть много. А к спорам может привести любое отступление от схемы, описанной в предыдущем варианте.

Рассмотрим разные возможные придирки проверяющих по конкретным налогам.

Не начисляем НДФЛ и страховые взносы: шансы отбиться от претензий есть

Бесплатные обеды - это не что иное, как доход работников в натуральной форме. И этот доход, по мнению Минфина, облагается НДФЛст. 211 НК РФ ; Письма Минфина от 30.01.2013 № 03-04-06/6-29 , от 18.04.2012 № 03-04-06/6-117 . Такая же ситуация и со страховыми взносам ич. 1 ст. 7 Закона от 24.07.2009 № 212-ФЗ ; п. 4 Письма Минздравсоцразвития от 05.08.2010 № 2519-19 .

РАССКАЗЫВАЕМ РУКОВОДИТЕЛЮ

Организация шведского стола для работников за счет фирмы большой налоговой нагрузки не влечет.

Однако при организации шведского стола точно определить доход каждого работника просто невозможно. Не заставишь же каждого после обеда записывать, что он сегодня съел.

Вместе с тем Минфин считает, что организация, предоставляющая питание работникам, чтобы выполнить функции налогового агента, «должна принять все возможные меры по оценке и учету экономической выгоды, получаемой сотрудниками »ст. 226 НК РФ ; Письмо Минфина от 30.01.2013 № 03-04-06/6-29 . А значит, нужно определять сумму дохода каждого из работников. Хотя бы косвенно - как мы уже рассказывали выш еПисьма Минфина от 18.04.2012 № 03-04-06/6-117 , от 19.06.2007 № 03-11-04/2/167 . Главное, чтобы по итогам стоимость всех обедов была распределена между работниками и с нее был перечислен в бюджет НДФЛ. Учтите, что иногда суды поддерживают налоговиков, доначисляющих в подобных ситуациях НДФЛПостановления ФАС ПО от 22.06.2009 № А55-14976/2008 ; ФАС 9 ААС от 23.12.2011 № 09-АП -33112/2011-АК .

Однако спорить с инспекторами и не начислять НДФЛ со стоимости обедов можно, используя следующие аргументы:

- если размер дохода определить нельзя, то нет и самого объекта налогообложения НДФЛ. Такую позицию давно озвучил ВАС РФп. 8 Информационного письма Президиума ВАС от 21.06.99 № 42 . Федеральные арбитражные суды также в основном поддерживают налогоплательщико вПостановления ФАС УО от 20.08.2009 № Ф09-5950/09-С2 ; ФАС ДВО от 15.06.2009 № Ф03-2484/2009 ; ФАС СКО от 12.03.2008 № Ф08-478/08-265А . Этот аргумент подойдет и для оправдания, почему вы не начисляли страховые взносы;

- Минфин в своих письмах разъясняет, что если нельзя индивидуализировать обеды работников, то и НДФЛ не возникае тПисьма Минфина от 15.04.2008 № 03-04-06-01/86 , от 30.01.2013 № 03-04-06/6-29 . Эти разъяснения по крайней мере могут спасти организацию от штрафов и пене йподп. 3 п. 1 ст. 111 НК РФ .

Налог на прибыль: учли стоимость обедов в расходах без персонификации - проблемы будут

По мнению Минфина, затраты на шведский стол можно включить в расходы на оплату труда, учитываемые для целей налогообложения прибыли, если:

- обеспечение обедами предусмотрено в коллективном или трудовом договоре с работнико мп. 25 ст. 270 , пп. 4 , 25 ст. 255 НК РФ ; Письма Минфина от 04.06.2012 № 03-03-06/1/292 , от 04.03.2008 № 03-03-06/1/133 ;

- можно определить доход каждого работник аПисьма Минфина от 30.08.2012 № 03-04-06/6-262 ; УФНС по г. Москве от 13.04.2011 № 16-15/035625@ .

Если же какое-то из этих условий не соблюдено, то, по мнению инспекторов, вы просто безвозмездно передаете обеды, причем точно нельзя сказать, кому именн остатьи 129 , 135 ТК РФ . А значит, это никакая не оплата труда и затраты на обеды относятся к расходам, не учитываемым для целей налогообложения прибыл ист. 270 НК РФ .

Известны случаи, когда организациям удалось отстоять учет затрат на «неперсонифицированный» шведский стол именно в качестве оплаты труда - в тех ситуациях предоставление обедов было предусмотрено в трудовом и коллективном договор е

Авторы письма напоминают, что стоимость питания относится к доходам, полученным в натуральной форме, а значит, облагается НДФЛ (п. 1 ст. , п. 2 ст. НК РФ). Организация, от которой работники получают доход в натуральной форме, должна выполнять функции налогового агента, предусмотренные статьей НК РФ. В этих целях работодатель обязан принимать все возможные меры по оценке и учету экономической выгоды (дохода), получаемой сотрудниками. Например, если обеды организованы по принципу «шведского стола», то доход каждого работника можно определить на основе стоимости предоставляемого питания в расчете на одного человека, заявили в Минфине.

Страховые взносы

Кроме того, стоимость питания, организованного по типу «шведского стола», облагается страховыми взносами. Аргументы стандартные. Взносы не начисляются только на те выплаты, которые перечислены в статье НК РФ. В подпункте 2 пункта 1 этой статьи сказано: не облагаются взносами установленные федеральным, региональным или местным законодательством компенсационные выплаты, связанные, в частности, с оплатой питания или соответствующего денежного возмещения.

Следовательно, если работодатель оплачивает питание работников по собственной инициативе, а не в соответствии с требованием законодательства, то стоимость такого питания (в том числе питания, предоставляемого по принципу «шведского стола»), облагается страховыми взносами.

К ак документ позволит сэкономить. В соцпакет некоторых компаний входит организация питания работников. Оплата питания обычно производится на основании соглашений, закрепленных в трудовых или коллективном договорах. Но законодательство такой обязанности не предусматривает. По налогу на прибыль претензий обычно не возникает — расходы учитываются на основании пункта 25 статьи 255 НК РФ (письмо Минфина России от 31.03.11 №03-03-06/4/26).

Однако оплата питания не подпадает под понятие компенсаций, указанных в статье 165 ТК РФ. Она также не упомянута среди не облагаемых взносами выплат (ст. 9 Федерального закона от 24.07.09 №212-ФЗ). Следовательно, соответствующие суммы должны включаться в базу для начисления страховых взносов (ч. 1 ст. 7, ч. 1, 6 ст. 8 Федерального закона от 24.07.09 № 212ФЗ).

Такой позиции придерживаются чиновники Минздравсоцразвития России (письма от 05.08.10 №2519-19 и от 23.03.10 №647-19). В этом их поддерживают и судьи (постановления Второго арбитражного апелляционного суда от 26.04.12 №А28-9376/2011, Седьмого арбитражного апелляционного суда от 07.06.12 №А45-9799/2012, Семнадцатого арбитражного апелляционного суда от 28.09.11 №17АП-9100/2011-АК).

Но компания должна вести персонифицированный учет объекта обложения страховыми взносами по каждому работнику (ч. 6 ст. 15, п. 2 ч. 2 ст. 28 Федерального закона от 24.07.09 № 212ФЗ). Если невозможно определить размер материальных благ, полученный конкретным физическим лицом, то начисление страховых взносов не производится. Определить долю дохода каждого лица путем арифметического деления нельзя, поскольку присутствие работника на рабочем месте равное количество времени с другими лицами не означает, что он получил тот же объем благ, что и его коллеги (постановление Федерального арбитражного суда Дальневосточного округа от 30.05.12 №Ф03-1636/2012).

Отметим, что при отсутствии персонификации экономятся и деньги работников — за счет снижения НДФЛ. Минфин России все еще настаивает на включении доходов в виде оплаты обезличенных расходов в налоговую базу по НДФЛ (письмо от 18.04.12 №03-04-06/6-117), но суды эту позицию не поддерживают.

При принятии решения они руководствуются пунктом 8 Информационного письма ВАС РФ от 21.06.99 № 42. ВАС РФ указал на недопустимость обезличенного арифметического расчета дохода лица исходя из общей суммы расходов (постановления федеральных арбитражных судов Уральского от 20.08.09 №Ф09-5950/09-С2, Дальневосточного от15.06.09 №Ф03-2484/2009 округов).

Следовательно, можно сэкономить на страховых взносах при правильной организации питания работника. Она не должна позволять соотнести расходы компании с конкретным лицом. Этого можно добиться двумя способами. Частично питание может быть предоставлено в виде шведского стола. И частично расходы можно перевести на другие договоры, в частности договор аренды.

В решении этой проблемы поможет любая организация общественного питания, оказывающая услуги выездного обслуживания (кейтеринговая фирма). Под кейтеринговыми услугами понимается организация питания по заказам потребителей вне организации общественного питания (п. 4.4 ГОСТ Р50764-2009, (утв. приказом Ростехрегулирования от 03.11.09 №495-ст), п. 6.1 СП2.3.6.1079-01 (утв. постановлением Главного государственного санитарного врача РФот08.11.01 №31).

Принцип таких услуг аналогичен организации, например, свадебного банкета. Они включают в себя приготовление блюд и доставку их по месту заказа, подогрев блюд, сервировку стола, уборку посуды, помещений и территории. Услуги осуществляются обслуживающим выездным персоналом кейтеринговой фирмы. Столовое белье, посуда, приборы, передвижное (мобильное) кухонное оборудование и инвентарь считаются предоставленными в прокат или аренду. Таким образом можно организовать питание сотрудников как работающих в офисе, так и выездных.

В каком виде составляется. Кейтеринговые услуги оказываются на основании соответствующего договора. Он является смешанным — сочетает в себе элементы договора оказания услуг общественного питания и элементы договора аренды (проката) кухонного оборудования и инвентаря.

Гражданское законодательство не требует заключения любого из этих договоров в письменном виде. Значит, и для договора кейтеринговых услуг возможна устная форма. Однако такой вариант не позволит четко прописать важные условия договора — они должны подтверждать невозможность персонификации части расходов. Поэтому лучше заключать договор в письменной форме.

Что обязательно должно быть в документе. В договоре необходимо четко разграничить два предмета — оказание услуг общественного питания (то есть предоставление готовых блюд) и предоставление в аренду оборудования и инвентаря для организации пункта приема пищи.

Преимущественная часть вознаграждения кейтеринговой фирмы в договоре предусматривается за аренду и обслуживание. Необходимо выделить, какая часть оплаты относится к «общему» кухонному оборудованию, какая — к индивидуальному инвентарю, который можно учесть как персонифицированные расходы. Остальная часть расходов по договору — за питание. Здесь лучше выделить отдельно стоимость готовых блюд для шведского стола и порционных блюд.

Дополнительные меры безопасности. Для того чтобы исключить претензии по налогу на прибыль, в договоре можно указать, что компания как заказчик кейтеринговых услуг действует во исполнение своих обязанностей перед работниками, предусмотренных коллективным договором. Хотя это и не обязательно — в этих целях на коллективный договор можно сослаться в распоряжении руководителя на поиск и отбор кейтеринговой фирмы.

При распределении в договоре вознаграждения кейтеринговой фирмы между оплатой готовых блюд, арендной платой и обслуживанием следует ориентироваться на объективные показатели. Например, не стоит устанавливать стоимость порции равной — тем более значительно ниже — ее себестоимости.

Во многих компаниях работодатели организуют для своих работников если уж и не полноценные обеды, то хотя бы возможность перекусить (чай, кофе, бутерброды и т.д.). В любом случае встает вопрос, можно ли учесть соответствующие затраты при расчете налога на прибыль. Не так давно Минфин расширил перечень условий, соблюдение которых необходимо для признания этих расходов для целей налогообложения прибыли.

В общем случае при определении базы по налогу на прибыль расходы в виде компенсации за удорожание стоимости питания в столовых, буфетах или профилакториях или предоставление его по льготным ценам или бесплатно не учитываются (п. 25 ст. 270 НК). Из этого правила есть только два исключения. Одно из них касается спецпитания для отдельных категорий работников в случаях, предусмотренных действующим законодательством. А второе распространяется на случаи, когда бесплатное или льготное питание предусмотрено трудовыми или коллективными договорами.

В свою очередь, перечень расходов на оплату труда определен статьей 255 Налогового кодекса (далее - Кодекс). В соответствии с данной нормой в его состав включаются любые начисления работникам в денежной или натуральной форме, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников и предусмотренные нормами законодательства РФ, трудовыми или коллективными договорами. Более того, в пункте 4 статьи 255 Кодекса сказано, что к расходам на оплату труда в целях главы 25 Кодекса относится, в частности, стоимость бесплатно предоставляемых в соответствии с законодательством РФ питания и продуктов, а также... иные расходы, предусмотренные трудовым или коллективным договором.

Таким образом, по всему выходит, что необходимым и достаточным условием для отнесения на расходы бесплатно предоставленного сотрудникам питания является упоминание о таковом в трудовом и (или) коллективном договоре. Однако на деле не все так просто.

Все или ничего?

В письме от 9 января 2017 г. N 03-03-06/1/80065 представители Минфина "копнули", что называется, глубже. Финансисты указали, что расходы на питание работников, предусмотренные трудовыми и (или) коллективными договорами, рассматриваются в налоговом законодательстве в качестве расходов, уменьшающих размер базы по налогу на прибыль, только если они являются частью системы оплаты труда. А включение сумм в состав расходов на оплату труда, как и в случае иных начислений по оплате труда, предполагает возможность выявить конкретную величину доходов каждого работника, естественно, с начислением НДФЛ.

Напомним, что при определении базы по НДФЛ в соответствии с пунктом 1 статьи 210 Кодекса учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме. Статья 41 Кодекса определяет доход как экономическую выгоду в денежной или натуральной форме, учитываемую в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить. При этом согласно подпункту 1 пункта 2 статьи 211 Кодекса к доходам, полученным налогоплательщиком в натуральной форме, в частности, относится оплата (полностью или частично) за него организациями товаров (работ, услуг), в том числе питания.

Иными словами, стоимость питания сотрудников, оплаченных работодателем, является натуральным доходом сотрудников, который облагается НДФЛ в общем порядке. И, как указывает Минфин в своих разъяснениях, организация, как налоговый агент по НДФЛ, обязана "принимать все возможные меры по оценке и учету экономической выгоды (дохода), получаемой сотрудниками" (см., напр., письма Минфина от 21 марта 2016 г. N 03-04-05/15542, от 7 сентября 2015 г. N 03-04-06/51326 и т.д.). Правда, при этом чиновники отмечают, что если все же нет возможности персонифицировать и оценить экономическую выгоду, полученную каждым сотрудником (например, если питание организовано по принципу шведского стола), то и дохода, облагаемого НДФЛ, не возникает. Ведь при таких обстоятельствах оценить натуральный доход, то есть кто сколько съел, нельзя.

Таким образом, подытожим, что мы имеем. Во-первых, предоставление питания для работников в любом случае должно быть прописано в трудовых или коллективных договорах. В противном случае шансов учесть соответствующие расходы при расчете налога на прибыль не получится.

Во-вторых, нужно заблаговременно определиться с тем, как будет организовано питание работников. Главный вопрос состоит здесь в том, можно ли будет персонифицировать "натуральный" доход каждого сотрудника. Если ответ на этот вопрос положительный, то организация соответствующие затраты включает в состав расходов на оплату труда, а стоимость обедов - в базу по НДФЛ. В противном случае работников придется "кормить" за счет чистой прибыли, но НДФЛ исчислять, удерживать и уплачивать в бюджет не придется.

Надо сказать, что в судебной практике встречаются решения, в которых позиция контролирующих органов не поддержана. Судьи приходят к выводу, что право организации признать в составе расходов затраты на питание сотрудников не зависит от того, можно или нельзя определить фактический доход каждого работника (см., напр., постановление ФАС Московского округа от 6 апреля 2012 г. по делу N А40-65744/11-90-285 и т.д.). Тем не менее для целей снижения риска возникновения претензий со стороны налоговиков целесообразно все же как минимум принять во внимание позицию контролирующих органов.

"Персонифицированный" НДС

Если уж говорить о налоговых последствиях, которые возникают при предоставлении сотрудникам бесплатного питания, то нельзя не сказать и про НДС. Дело в том, что объектом обложения НДС являются операции по реализации на территории РФ товаров (работ/услуг) (п. 1 ст. 146 НК). Причем в целях применения положений главы 21 Кодекса передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг). Соответственно, на основании данной нормы можно сделать вывод, что стоимость бесплатного питания работников следует включать в базу по НДС, а "входной" НДС по таким товарам можно принять к вычету в общем порядке (см., напр., письмо Минфина от 11 февраля 2014 г. N 03-04-05/5487).

В то же время в письме от 6 марта 2015 г. N 03-07-11/12142 представители Минфина отметили, что в случае если питание организовано по принципу шведского стола, то есть если нельзя понять, кто и что съел и в каком объеме, то тогда непонятно и то, к кому, собственно, перешло право собственности на съеденный товар. Поэтому и объекта обложения НДС в таких ситуациях не возникает. Как следствие - не будет у организации и права на вычет "входного" НДС по таким товарам (см. также письмо Минфина от 25 августа 2016 г. N 03-07-11/49599).